De strenge begrotingsregels van de Eurozone worden fel bekritiseerd in Angelsaksische kringen. Keynesianen hebben echter angstaanjagend weinig oog voor moreel risico.

Ik heb gisteren tientallen artikelen gelezen van economen die de sobere begrotingsregels van de Eurozone omschrijven als een suïcide pact. Hun redenering neemt de jaren dertig als afschrikwekkend uitgangspunt. In de periode 1929 tot 1933 ging iedereen zijn schulden afbetalen, was er geen groei maar contractie omdat niemand meer geld uitleende noch geld uitgaf. Het gevolg was een negatieve deflatie-spiraal.

More importantly, when the private sector deleverages in spite of zero interest rates, the economy enters a deflationary spiral because, in the absence of people borrowing and spending money, the economy continuously loses demand equal to the sum of savings and net debt repayments. This process will continue until either private sectorbalance sheets are repaired or the private sector has become too poor to save (i.e. the economy enters a depression)………..

This is exactly what happened during the Great Depression, when everyone was paying down debt and no one was borrowing and spending. From 1929 to 1933, the U.S. lost 46 percent of its GDP mostly because of this debt-repayment-induced deflationary spiral. It was also largely for this reason that the U.S. money supply shrank by nearly 30 percent during the four-year period. (Source)

De Keynesianen willen dus dat Duitsland geen lessen trekt uit hun inflatietrauma na WO I maar uit de deflatie-ervaring van de jaren dertig. De Duitse ziel heeft door de inflatie van na WO I grote krassen opgelopen.

De algemene, maar ook economische crisis bereikte een hoogtepunt in 1923. Duitsland had, naar de mening van een geallieerde commissie, niet genoeg hout en kolen geleverd om daarmee zijn schulden (herstelbetalingen) bij de geallieerden te voldoen. Daarom stuurden Frankrijk en België (in een zeer ruime interpretatie van het Verdrag van Versailles) troepen naar het Ruhrgebied, om kolen direct weg te nemen. De Rijksregering reageerde met “passief verzet”: ambtenaren en mijnwerkers moesten niet met de bezetter meewerken, maar kregen wel hun lonen van de regering.

Bezetting en verzet wakkerden de Duitse inflatie nog meer aan: de regering betaalde in het binnenland met nieuw gedrukte bankbiljetten. In november 1923 kostte één Amerikaanse dollar één biljoen mark. In die tijd had de nieuwe regering van Gustav Stresemann al het passieve verzet afgebroken. De maand november van 1923 met zijn communistische opstanden en de (onsuccesvolle) Hitler-putsch was het dieptepunt van de crisis.

In 1923 kon de Duitse regering alle nullen niet meer op de postzegels kwijt. De Duitse hyperinflatie van 1922-1923 is wel het bekendst. Deze inflatie was een gevolg van het feit dat de Fransen het Ruhrgebied bezetten om herstelbetalingen van de Duitsers af te dwingen. Geld bijdrukken voor die herstelbetalingen was een politieke keuze. De politici hadden ook kunnen kiezen voor hogere belastingen, meer bezuinigen of staatsleningen uitschrijven. Op het hoogtepunt werden de prijzen dagelijks tien keer zo hoog als de vorige dag. Er werden zelfs bankbiljetten gebruikt als brandstof voor de kachel, omdat deze meer warmte gaven dan de brandstof die men met dezelfde hoeveelheid bankbiljetten kon kopen. Daarna ging het langzaam beter onder meer door het Plan Dawes van 1924 waarin de VS Duitsland van leningen voorzag. In 1929 tot 1933 ging het echter weer mis maar nu door deflatie het omgekeerde van inflatie. Het inflatietrauma domineerde echter na WO II waardoor de Bundesbank een strenge anti-inflatoire politiek ging voeren die natuurlijk door Keynesianen niet op prijs wordt gesteld.

Het tweede argument van de huidige Keynesianen tegen de huidige soberheidspolitiek van de Eurozone komt voort uit een analyse van de ontwikkeling van de begrotingstekort en staatsschuldposities binnen de Eurozone. Om dat te begrijpen volgen hier 2 tabellen:

Uit deze tabel blijkt dat slechts drie landen hun begrotingstekort onder de drie procent BNP wisten te houden: Estland, Finland en Luxemburg. Alle andere landen zagen hun tekort door vraaguitval in 2009 en 2010 toenemen. Frankrijk en Slowakije, geen perifere landen, scoren heel slecht.

Commentaar: Griekenland, Portugal, Cyprus, Malta doen het wel heel slecht. Maar het is waar Italië (2007/2008), Spanje (tot 2007), Ierland (tot 2008) doen het relatief goed.

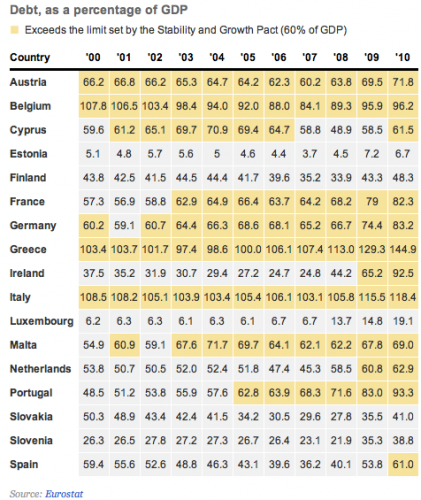

Laten we nu naar de schuldenpositie kijken:

Uit deze tabel blijkt dat de grootste zondaren tussen 2000 en 2010 Ierland, Portugal en Griekenland waren. Zij werden dan ook in IMF bailout mechanismen geduwd. Er blijkt echter ook dat Duitsland en Frankrijk het ook heel slecht deden. Beide gaan van ongeveer 60 naar ruim 80%. Keynesianen trekken hier de conclusie uit dat de Eurozone-crisis niet alleen over schulden en tekorten gaan aangezien Spanje en Italië nu op de pijnbank liggen. Hier wordt vervolgens de conclusie uitgetrokken dat ook Berlijn zou moeten pleiten voor een schuldenherstructurering en een lender of last resort rol voor de ECB.

Commentaar:

1. Italië heeft een staatschuld van 118,4 % van het bnp! Dat is nog wel even hoger dan die van Duitsland en Frankrijk!

2. Keynesianen hebben gelijk dat niemand kan gaan groeien als iedereen de broekriem aanhaalt. Zij hebben echter geen oog voor het moreel risico. Er komen alleen effectieve hervormingen in het Zuiden indien de ECB de steun doseert. Bovendien, indien de ECB de sluizen helemaal openzet dan dreigt er wel degelijk op inflatie op de lange termijn. De politics of austerity kunnen worden verzacht indien de regeringen in het Zuiden echt hervormingen door gaan voeren! De sleutel voor de oplossing van vraaguitval ligt in het Zuiden. Indien het daar politiek niet lukt, rest alleen nog maar kostbare ontbinding.

Dit debat gaat nog jarenlang duren. Het trieste voor het Verenigd Koninkrijk is dat het veel last heeft van vraaguitval van de Eurozone maar dat het nu een plaats aan de onderhandelingstafel mist om het beleid daadwerkelijk te kunnen beïnvloeden.

Leuk om als mede-historicus deze historische kijk op de keynesiaanse austerity angsten te lezen.

Ik denk dat een groot deel van de Keynesiaanse angst voor ‘austerity’ in de jaren 30 in de VS ten tijde van de Hoover administration origineert. Er heerst een soort hardnekkige gedachte dat Hoover een doctrinaire laissez-faire president was die de overheidsbestedingen verlaagde, met desastreuse gevolgen. Niets is verder van de waarheid. Hoover voerde juist een flink Keynesiaans beleid, voerde de overheidsbestedingen flink op, liet de deficit toenemen en verhoogde vervolgens de belastingen. Het tegenovergestelde van laissez-faire dus. Helaas staat dit niet zo in veel geschiedenisboeken en Keynesianen baseren een groot deel van hun argumenten op de angst voor wat er onder Hoover gebeurde.

Is er geen reserach gedaan onder welke voorwaarden Keynes model kan werken.

Geld lenen om de economie aan te jagen lijkt me alleen zin hebben indien dat geinvesteerd wordt in zaken die ook weer geld (voor aflossing) gaan opleveren (innovatie, onderwijs, infrastuctuur, etc) ipv het instand houden van te genereuze overheiduitgaven.

It you’re in a hole, you need to stop digging…de gravers meer geld geven heeft geen zin.